La última actualización de esta entrada fue hecha el 14 junio, 2024 por Julián Spadaro

Teoría impositiva, tipos y clasificación de los impuestos en Argentina.

Definción de impuesto

Un impuesto en Argentina es un tributo obligatorio que el Estado argentino impone a personas físicas o jurídicas, así como a bienes y actividades, con el fin de financiar los gastos públicos y redistribuir la riqueza. A los impuestos se los pueden clasificar de tres maneras distintas.

Clasificación de impuestos – Tipos de impuestos

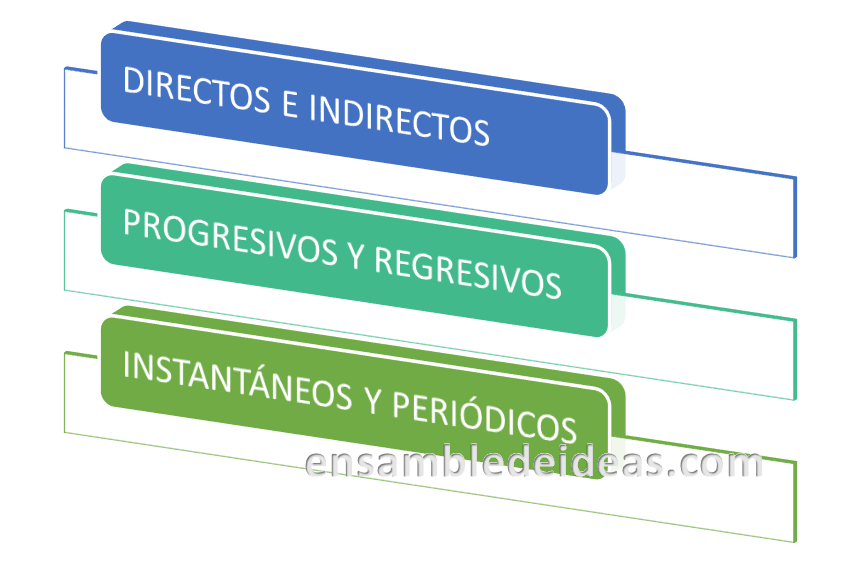

A los tipos de impuestos los podemos clasificar en:

- Directos e indirectos

- Progresivos y regresivos

- Instantáneos y periódicos

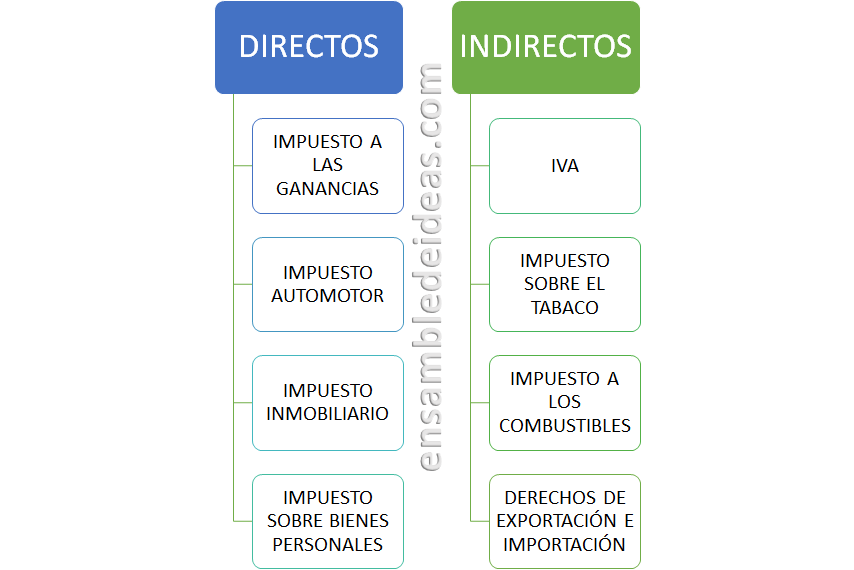

Impuestos directos e indirectos

Los impuestos directos gravan directamente sobre el patrimonio o riqueza de la persona, sea física o jurídica. Por lo tanto tendrá en cuenta los bienes que sea posean, imponiendo impuestos por ejemplo sobre los salarios, inmuebles, rodados, etc. Por ejemplo: El impuesto a las ganancias.

Los impuestos indirectos grava el consumo de bienes y/o servicios, es decir que tiene en cuenta la forma en que se usa la riqueza. Por lo tanto este tipo impuesto no tiene en cuenta lo que la persona tiene, sino que lo que consume. Por ejemplo el IVA.

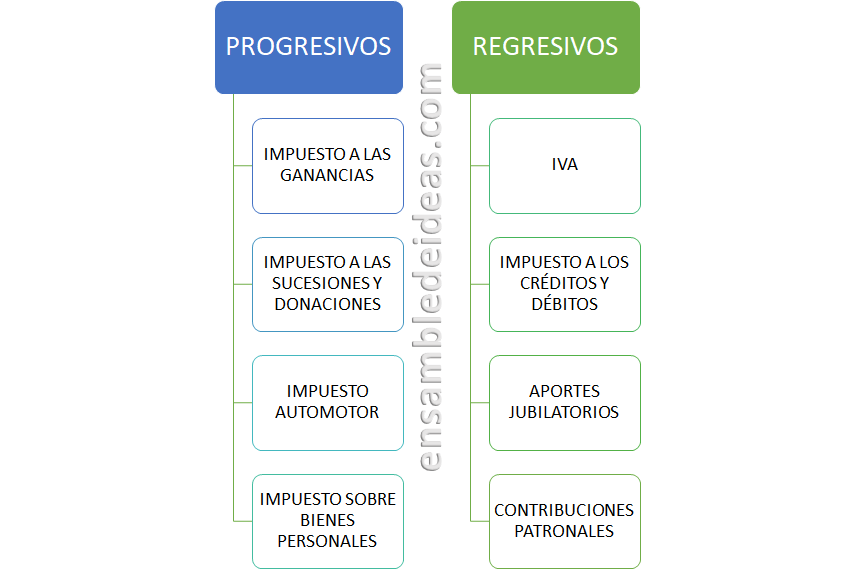

Impuestos progresivos y regresivos

Los impuestos progresivos son aquellos que el porcentaje a tributar aumenta a medida que aumenta la riqueza del contribuyente. Este tipo de impuestos intenta lograr una equiparación en la distribución de la riqueza. Por ejemplo: El impuesto a las ganancias.

Los impuestos regresivos, por el contrario, suele perjudicar a las personas con menor poder adquisitivo, ya que van a tener que destinar una parte importante de sus ingresos en poder pagar el impuesto. El más claro ejemplo es el IVA, ya que tanto una persona con bajos recursos, como los que tienen mayores capacidades, pagan el mismo porcentaje de dicho impuesto, costándole mucho mas a los pobres que a los ricos pagarlo.

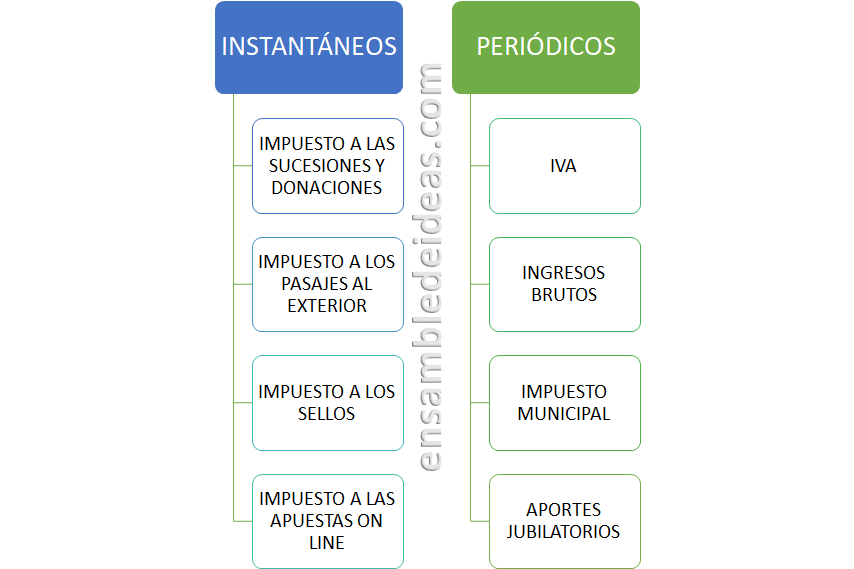

Impuestos instantáneos y periódicos

Los impuestos instantáneos se cobran por única por algún motivo en particular. Por ejemplo el impuesto a las sucesiones y donaciones.

Los impuestos periódicos se cobran se prologan de manera indefinida en el tiempo. Por ejemplo Ingresos Brutos que se paga todos los meses.

Estructura de los impuestos en Argentina –

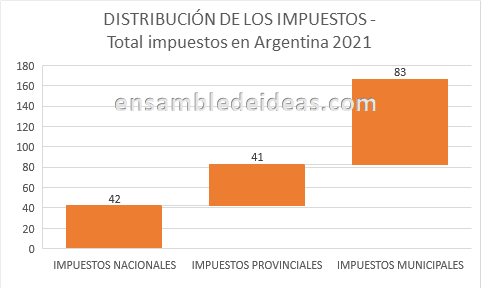

Según un informe del IARAF (Instituto Argentino de Análisis Fiscal) 1, demostró que en Argentina en 2020 existen 166 tributos diferentes en todo el territorio nacional, entre los nacionales, provinciales y municipales.

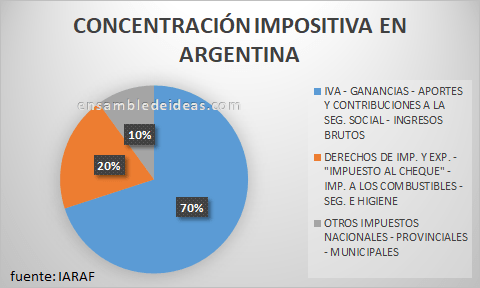

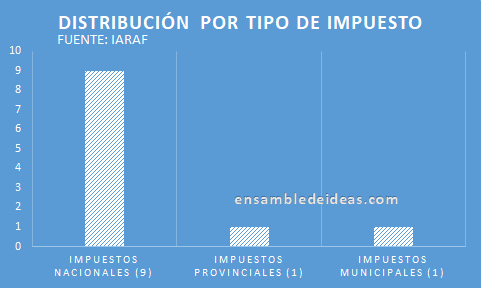

Más allá de esta exagerada cantidad de impuestos que tiene el país, la mayor cantidad de la recaudación, aproximadamente un 70% de la misma,+ esta concentrada en solo seis impuestos (IVA, Aportes a la Seguridad Social, Contribuciones a la Seguridad Social, Ganancias a las personas físicas, Ganancias a las personas jurídicas, y el impuesto a los Ingresos Brutos). Y si a estos se le agrega los Derechos de exportación, los Derechos de importación, Impuesto a los débitos y créditos bancarios (más conocido como “impuesto al cheque”), impuesto sobre los combustibles y las tasas municipales de seguridad e higiene, en sólo once impuestos se concentra el 90% de la recaudación tributaria. De estos once nueve son nacionales, uno provincial y el restante municipal.

Por último cabe hacer la aclaración que, si bien como vimos recién 9 de cada 11 impuestos son recaudados por la Nación (entre AFIP y ANSES), por el sistema tributario de coparticipación que impera en el país, lo recaudado es distribuido de manera automática entre las provincias y la Ciudad Autónoma de Aires (CABA). Por lo tanto, 90 de cada 100 pesos recaudados entre los once impuestos recién mencionados se repartirán de la siguiente manera:

- $31 Provincias y CABA

- $27 Anses

- $24 Tesoro Nacional

- $8 los municipios

El restante 10%, que se obtienen de los 155 impuestos restantes, se reparten así:

- $5 Provincias y CABA

- $2 Tesoro Nacional

- $2 Municipios

- $1 Anses

Los 166 impuestos en Argentina

Listado de impuestos nacionales

- Impuesto a las ganancias de personas físicas

- Impuesto a las ganancias de sociedades

- Gravamen de emergencia sobre premios de determinados juegos de sorteos y concursos deportivos

- Régimen para los trabajadores en relación de dependencia (Aportes)

- Régimen para los trabajadores en relación de dependencia (Contribuciones)

- Régimen de trabajadores Autónomos

- Régimen para el personal de casas particulares

- Impuesto sobre los Bienes Personales

- Contribución especial sobre el Capital de las Cooperativas

- Impuesto a la Transferencia de Inmuebles de Personas Físicas y Sucesiones Indivisas

- Impuesto sobre los Créditos y Débitos en Cuentas Bancarias y Otras Operatorias

- Impuesto al Valor Agregado

- Impuesto interno al tabaco

- Impuesto interno a las bebidas alcohólicas

- Impuesto interno a las cervezas

- Impuesto interno a las bebidas analcohólicas

- Impuesto interno a los jarabes

- Impuesto interno a los extractos y concentrados

- Impuesto interno a las champañas

- Impuesto interno a los objetos suntuarios

- Impuesto interno a los vehículos automóviles y motores

- Impuesto interno a las embarcaciones y aeronaves de recreo o deportes

- Impuesto interno a productos electrónicos

- Impuesto interno a los seguros

- Impuesto interno a la telefonía satelital

- Impuestos sobre los Combustibles Líquidos y al Dióxido de Carbono

- Impuesto a la Energía Eléctrica

- Impuesto Adicional de Emergencia sobre Cigarillos

- Fondo Especial del Tabaco

- Impuesto a las Entradas de Espectáculos Cinematográficos

- Impuestos a los Videogramas Grabados

- Impuesto a los Servicios de Comunicación Audiovisual

- Recargo al Gas Natural

- Impuesto Específico sobre la Realización de Apuestas

- Impuestos Indirecto sobre Apuestas Online

- Derechos de Importación

- Derechos de Exportación

- Tasa de Estadística

- Impuesto a los Pasajes al Exterior

- Impuesto a la renta financiera

- Régimen Simplificado Para Pequeños Contribuyentes (Monotributo)

- Impuesto PAIS

Listado de impuestos provinciales

- Impuesto inmobiliario

- Impuesto sobre los ingresos brutos (Incluye el “Impuesto a las actividades económicas” de Salta)

- Impuesto a los sellos

- Impuesto a los automotores (Incluye el “Impuesto a las embarcaciones” de Salta, “Patente única sobre vehículos de Santa Fe y “Patentes sobre los vehículos en general y de las embarcaciones deportivas” de CABA).

- Impuesto a las Loterías, Rifas, Concursos, Sorteos y otros Juegos de Azar (Incluye “Premios obtenidos por máquinas tragamonedas” de Corrientes, “Impuesto a la Tómbola”, de Salta e “Impuesto al juego de quiniela y lotería combinada”, de Mendoza).

- Impuesto a la transmisión gratuita de bienes

- Impuesto a la generación de residuos sólidos urbanos húmedos no recicable

- Impuesto a la Generación de Residuos Áridos y afines no reutilizable

- Impuesto por el uso y ocupación de la superficie, espacio aéreo y subsuelo de la vía pública

- Impuesto a los productos forestales

- Impuesto a los combustibles derivados del petróleo

- Impuesto sobre las actividades de hipódromos, similares y agencias de apuestas

- Impuestos para la Salud Pública

- Impuesto al ejercicio de profesiones liberales

- Impuesto a la transferencia de mejoras y derecho en tierra fiscal

- Derecho de delineación y construcción

- Gravámenes sobre estructuras, soportes o portantes de antenas – Derechos de instalación y tasa por servicio de verificación

- Derecho de capacidad constructiva

- Derechos de Cementerios

- Derecho de Timbre

- Derecho de extracción de minerales

- Derecho de explotación de minerales

- Derechos de explotación de áridos

- Tasas retributivas de servicios: Servicios Administrativos

- Tasas retributivas de servicios: Actuaciones judiciales

- Tasas retributivas de servicios: Otras

- Tasa por depósito de mercaderías en infracción

- Tasa de uso de agua de dominio público

- Tasa de pesca

- Gravámenes que inciden sobre el abasto – Tasa por limpieza de ferias

- Contribución que incide sobre compañías de electricidad

- Contribución por publicidad

- Contribución por mejoras

- Canon de riesgo

- Cooperadoras asistenciales

- Fondo de financiamiento de obras de infraestructura (FFOI)

- Fondo de financiamiento del sistema educativo de la Provincia de Córdoba (FOFISE)

- Fondo de reparación social

- Fondo de emergencia agropecuaria

- Fondo de Financiamiento de Servicios Sociales

- Fondo de Financiamiento para el Sistema Previsional

Listado de impuestos municipales

- Tasa por Servicios Generales

- Tasa por Servicios Especiales de Limpieza e Higiene

- Tasa por Habilitación de Comercio e Industria

- Tasa por Inspección de Seguridad e Higiene

- Derechos por publicidad y Propaganda

- Impuesto Automotor

- Derecho de Oficina

- Derecho de Construcción

- Derechos de Ocupación o Uso de Espacios Públicos

- Derecho de Ocupación o Uso de Espacios Privados Municipales

- Derecho a los Espectáculos Públicos

- Patentes de Rodados

- Tasa por control de Marca y Señales

- Derecho de Cementerio

- Tasa por inspección de Pesas y Medidas

- Tasa por Servicios Varios

- Contribución por Mejoras – Obras con recobro municipal

- Contribución especial por Pavimientos y Veredas

- Tasa por conversación de la red vial municipal

- Tasa por Control de Calidad de Obra en la vía pública

- Derechos de registro por emplazamiento de estructuras, soporte de antenas, equipo complementarios y de publicidad y propaganda, telecomunicaciones, etc.

- Derechos de verificación por emplazamiento de estructuras, soporte de antenas, equipos complementarios y de publicidad y propaganda, telecomunicaciones, etc.

- Contribuciones especial por acciones de seguridad

- Contribución de la provincia de Buenos Aires

- Tasa por Alumbrado Público

- Tributo por Plusvalía Urbanística

- Contribución por los servicios adicionales municipales

- Contribución que incide sobre los servicios de protección sanitaria

- Derechos por control bromatológico y salubridad (Alimentos)

- Tasa por servicio de inspección veterinario

- Tasa por búsqueda y rescate

- Contribución que incide sobre los mercados

- Contribución que incide sobre la instalación mecánica y sobre la instalación y suministro de energía eléctrica

- Contribución especial sobre los consumos de gas natural

- Contribución para la financiación del desarrollo de la infraestructura sanitaria y cloacal

- Contribución ambiental por generación y transporte de restos de obras y demoliciones

- Contribución que incide sobre evaluación y fiscalización impacto medioambiental / riesgo ambiental

- Contribución para financiación del desarrollo local y regional de obra de gas natural y otras de interés

- Contribución para obras públicas

- Impuesto inmobiliario

- Tasa por juegos de azar, juegos permitidos, rifas, etc

- Derecho de registro inmobiliario y catastro

- Tasa por servicios de limpieza y desmalezamiento de baldíos, inmuebles destruidos o semidestruidos y casas abandonadas

- Tasa por residuos sólidos urbanos y residuos peligrosos

- Impuesto al mayor valor del bien libre de mejoras (Baldíos)

- Derechos por venta ambulante

- Derechos de registro de conductor

- Transporte público y remoción y estadía en general. Habilitación de vehículos

- Derecho de uso de instalaciones municipales

- Derecho de la estación de la terminal de ómnibus

- Tasas y derechos prestados por la dirección hidráulica

- Derechos de suelo, hormigón y asfalto

- Derechos de explotación de minas de tercera categoría

- Contribución que incide sobre el uso de playas y riberas

- Contribución por servicios culturales

- Contribución para servicios de justicia

- Tasa por uso del vertedero municipal

- Contribución de servicios prestados en el matadero municipal

- Fondo municipal de promoción y asistencia a la comunidad y turismo

- Tasa única aeroportuaria Municipal

- Contribución transporte público de pasajeros

- Tasa por los servicios adicionales de la policía de tránsito

- Derecho especial de funcionamiento de remises, taxis y transportes escolares

- Derecho por habilitación e inspección de vehículos

- Tasa de salud

- Tasa de deportes

- Derechos de uso y servicios planta procesadora productos de mar

- Contribución por servicios asistenciales

- Contribuciones sobre la introducción de mercaderías a los mercados

- Tasa de verificación

- Tasa sobre el Financiamiento Otorgado por la Caja de Crédito Municipal a Personas Humanas o Jurídicas

- Tasa de visación de planos y mensuras, relevamiento

- Tasa por vacunación antirrábica

- Tasa por cobranzas y retenciones

- Tasa por servicios de máquinas, equipos y otros de prestación municipal

- Tasa por desagote de pozos ciegos y cámaras sépticas

- Tasa de desinfacción, desinsectación y desratización

- Tasa por control de animales en la vía pública

- Canon por la concesión de servicios públicos

- Venta de impresos y publicaciones municipales

- Tasas únicas industriales

- Derecho de la matrícula de electricista

- Impuesto a la transferencia de inmuebles

Enlace Relacionado

Para finalizar queremos aprovechar a contarte que tenemos un canal de Youtube con decenas de tutoriales sobre economía y finanzas y nos gustaría que lo conozacas y nos acompañes con tque tu suscripción.

Últimos post en EDI

- Water for Kids: Importance, Benefits, and the Water Cycle

- Descubre las ventajas de cobrar tu sueldo en una fintech

- El motor eléctrico: el gran poder del electromagnetismo.

- Cómo establecer objetivos SMART y transformar tu empresa y tu vida

- Teoria Clásica vs Teoría de las Relaciones Humanas: Ambas caras de una misma moneda

- La posmodernidad y organizaciones empresariales: ¿Adiós a las reglas tradicionales?

Los impuestos en Argentina – Ensamble de Ideas – Copyright MMXXI

Los impuestos en Argentina

Deja un comentario